В последнее время рынок нефти нетипично волатилен. Виноваты в этом торговые боты

Средний процент позиций с участием СТА более 90%. Источник: Bloomberg

Только за последние два месяца цены приближались к отметке $100 за баррель, но затем стремительно падали к $70. В один из октябрьских дней размах колебаний достигал 6%. А в 2023 году дневной коридор 161 раз превышал $2. Это огромный скачок по сравнению с предыдущими годами.

Происходящее нельзя полностью объяснить махинациями ОПЕК или войной на Ближнем Востоке. Хотя фундаментальные факторы спроса и предложения по-прежнему диктуют общие циклы цен на сырьевые товары, в повседневной торговле фьючерсами на сырую нефть все чаще доминируют спекулятивные силы, что усиливает волатильность и приводит к разрыву между физическим и «бумажным» рынками.

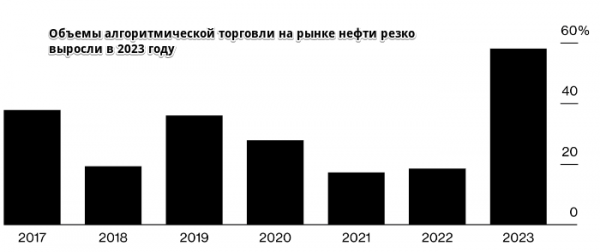

Однако не все спекулянты одинаково причастны. Многие трейдеры отмечают высокую активность алгоритмических управляющих активами, известных как торговые советники (CTA). Их общее количество не превышает 20% от общего числа участников нефтяного рынка в США. Но при этом, по данным аналитической компании Bridgeton Research Group, на их долю приходится 60% чистого объема торгов в этом году.

Достоверно определить, какую часть общего объема торгов контролируют CTA довольно трудно. Однако по данным TD Bank и JPMorgan, на долю алготрейдеров в целом приходится в среднем до 70% сделок с сырой нефтью.

«Вы будете совершенно потрясены тем, насколько велики их позиции», — отметил Илия Бучуев, бывший трейдер и управляющий партнер Pentathlon Investments, преподающий в Нью-Йоркском университете. «Они, вероятно, больше, чем у BP, Shell и Koch, вместе взятых».

Опрошенные агентством Bloomberg трейдеры, аналитики и управляющие, работающие на нефтяном рынке, уверены, что именно боты раскачивают рынок в этом году. Они провоцируют ценовые колебания на все сырьевые товары от бензина до золота, на второй план традиционных инвесторов, злят ОПЕК и раздражают чиновников в Белом доме.

Под определение CTA попадают частные лица или организации, консультирующие по вопросам торговли фьючерсами, опционами или свопами. Но сведущие люди говорят, что большинство из них определяются своими торговыми стратегиями: автоматизированными и основанными на правилах, с относительно ограниченными временными горизонтами.

Алгоритмические CTA, как правило, следуют за трендами — и преувеличивают их. Когда цены падают, они продают их, что приводит к еще большему снижению. То же самое происходит и на подъеме.

Некоторые аналитики утверждают, что во время последнего ралли CTA завысили стоимости нефти на целых $7 за баррель. А чиновники Белого дома считают, что они сыграли значительную роль в росте цен в течение 2023 года.

Даже 1 или 2 доллара, добавленные к цене барреля, отражаются на потребителях через повышение стоимости топлива, при этом инфляция, вызванная энергоносителями — одна из самых серьезных проблем для центральных банков мира. Например, в августе рост цен привел к тому, что на стоимость бензина пришлась половина прироста индекса потребительских цен в США.

«Федеральная резервная система должна знать о них и их влиянии на рынки», — пояснила Ребекка Бабин, старший трейдер по энергетике CIBC Private Wealth в Нью-Йорке.

«CTA могут создавать такие переломы — периоды времени, когда мы торгуем безотносительно к фундаментальным показателям. Как правило, они длятся недолго, но последующие колебания цен отражаются на мировой экономике самыми разными способами», — добавила она.

Большие колебания, большая прибыль

Алгоритмические CTA добавляют рынку столь необходимую ликвидность, но их торговые стратегии до крайности усиливают внутридневные колебания. В 2022 году, когда объемы торгов CTA стремительно росли, нью-йоркские нефтяные фьючерсы 242 за день двигались более чем на $2. Это на 150% больше, чем в среднем за историю с 2000 года.

В 2023 году волатильность сохранилась, несмотря на отсутствие внешних факторов, таких как шок на стороне предложения. Конфликт между Израилем и ХАМАС обострил геополитическую напряженность, но пока не оказал серьезного влияния на нефтяные потоки. А ралли, вызванное сокращением добычи со стороны Организации стран-экспортеров нефти и ее союзников, свели на нет манипуляции CTA.

Непредсказуемость рыночных колебаний в этом году ударила по трейдерам-людям. По словам участников рынка, многие зарабатывают на нефти меньше, чем в прошлом году.

CTA, напротив, процветают — по словам Стивена Розема из Bridgeton, на энергетических рынках три года подряд наблюдается рост.

И многие CTA расширяются. Парижская компания Capital Fund Management заявила, что активы под управлением ее CTA выросли до $3,8 млрд в июле 2023 года по сравнению с $2,4 млрд в декабре 2021 года. Amapa Capital Advisors LLC и Skylar Capital Management входят в число CTA, которые удвоили или утроили активы под управлением менее чем за два года. Об этом сообщает консультационная фирма IASG. По данным BarclayHedge, крупнейшими CTA в энергетике являются Man AHL, Gresham, Lynx и AlphaSimplex, однако их точные объемы трудно определить.

к содержанию ↑Человек против машины

По мнению тех, кто стоит за CTA, преимущество ботов в том, что им чужды предвзятость и импульсивность — чистая логика и математика. Такой подход, разумеется, чужд для ветеранов сырьевого рынка, где господство человека над природой и рынками является основополагающим.

«Каждый трейдер считает себя лучшим. Каждый трейдер думает, что у него есть преимущество», — говорит Брент Белоте, который отказался от карьеры нефтяного трейдера в крупнейшем американском банке JP Morgan Chase & Co, чтобы запустить собственный CTA в 2016 году.

Доверие к машине не было для Белоте естественным фактором. Хотя он создал шесть алгоритмических, поначалу ему казалось, что он торгует вместе с ними. В конце концов, у него был многолетний опыт, которого не было у компьютера.

Когда в начале 2022 года между Россией и Украиной начался военный конфликт, а фьючерсы на нефть марки Brent взлетели на 35% и стали торговаться по цене выше $120 за баррель, Белоте отчаянно захотелось подкрутить свои алгоритмы. Утро в Джексоне, штат Вайоминг, было морозным, когда он поднялся, чтобы проверить свои модели, но решил не вмешиваться. По его словам, за это время его фирма, Cayler Capital, принесла инвесторам 25% прибыли. Для сравнения: доходность индекса хедж-фондов Bloomberg — 1%.

к содержанию ↑Не путать с высокочастотниками

Сами по себе CTA не новы — они существуют с первых дней торговли фьючерсами. А с 1984 года они должны регистрироваться в Национальной фьючерсной ассоциации. Как правило, они имеют более низкий барьер для входа, чем хедж-фонды, которые могут торговать более широким спектром ценных бумаг и требуют большего начального капитала.

Однако на самом деле их нельзя приравнивать к высокочастотным трейдерам. Для CTA скорость не так важна. Вместо этого они в основном зарабатывают на индикаторах, подпитываемых трендами. Они работают как с акциями, так и с сырьевыми товарами, используя фьючерсы и опционы.

Сырьевые активы, однако, отличаются от рынков акций по многим важным параметрам. Например, если фондовый рынок развивался как способ привлечения капитала, то фьючерсные рынки сырьевых товаров традиционно служили производителям и покупателям местом для хеджирования ценовых рисков.

к содержанию ↑Рожденные крахом

Как CTA сумели захватить контроль над рынком? Как и многие другие современные явления, ответ на этот вопрос кроется в глубинах пандемии.

Когда в 2020 году весь мир охватили карантины, потребление топлива упало более чем на четверть. На рынке нефти начался настоящий ад. Базовая цена на нефть в США ненадолго опустилась до минус $40 за баррель, и инвесторы оказались на совершенно новой территории. Некоторые фонды, которые придерживались более долгосрочных взглядов, основанных на фундаментальных показателях спроса и предложения, быстро вышли из рынка.

Такие медвежьи рынки оказались «убийственными» для традиционных фондов, которые уступили место алгоритмам, основную часть которых составляют CTA, говорит Дэниел Гали, старший стратег по сырьевым товарам TD Securities. В 2022 году резкий рост волатильности на фьючерсном рынке заставил многих оставшихся традиционных инвесторов покинуть рынок, а открытый интерес по основным нефтяным контрактам упал до шестилетнего минимума.

Это совпало с крахом другого источника торговли фьючерсами и опционами: хеджирования добычи нефти. Во время расцвета сланцевой экспансии около десяти лет назад бурильщики фиксировали фьючерсные цены, чтобы финансировать свой рост. Но после обвала цен, вызванного пандемией, шокированная нефтяная промышленность США все больше сосредотачивалась на возвращении денежных средств инвесторам и отказалась от хеджирования, которое часто ограничивает возможности компании в отношении роста на растущем рынке. По данным BloombergNEF, к первому кварталу этого года объем нефти, который американские производители хеджировали с помощью деривативных контрактов, сократился более чем на две трети по сравнению с периодом до пандемии.

Новые сделки, которые заключают американские нефтедобытчики, грозят еще больше ускорить снижение объемов хеджирования. И вполне вероятно, что CTA продолжат заполнять вакуум, оставленный этими традиционными участниками рынка.

MarketSnapshot — ProFinance.Ru в Telegram